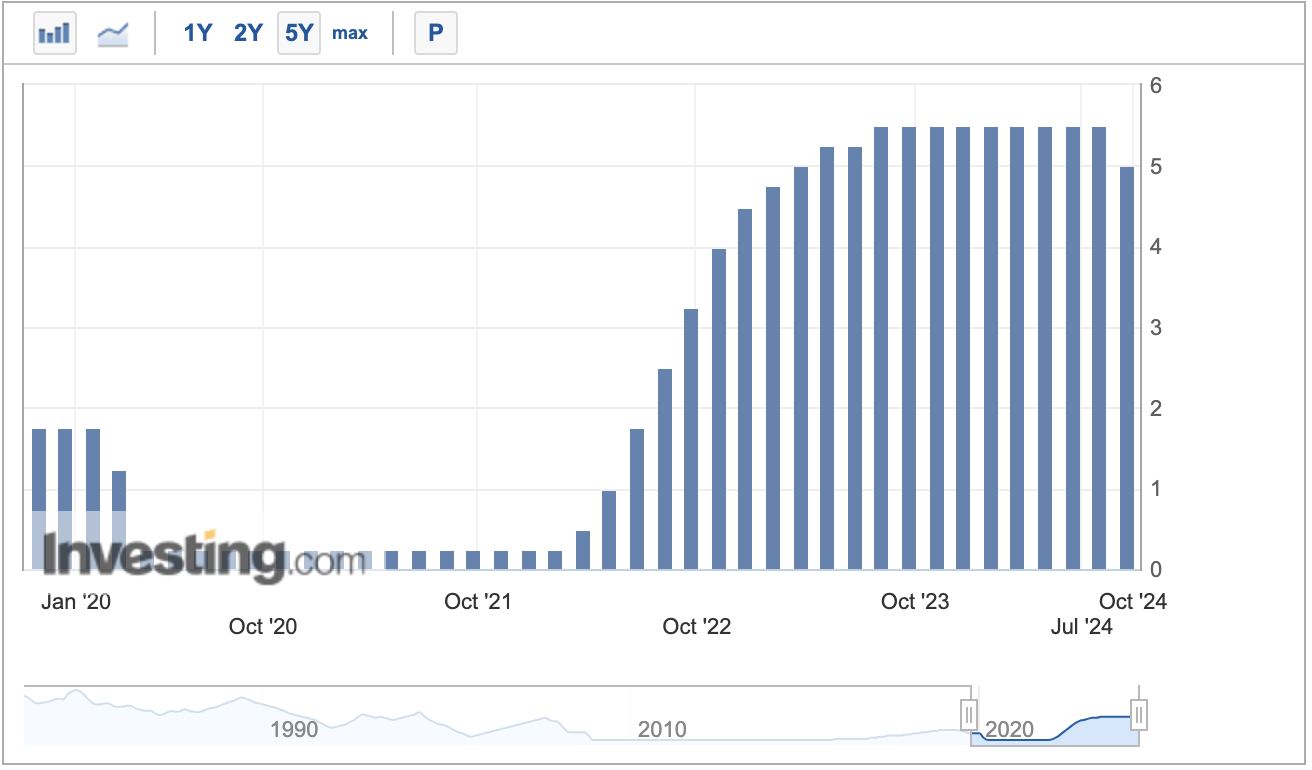

미 연준은 이번 FOMC에서 기준금리를 50bp 인하한 5.00%(4.75% ~ 5.00%)로 결정하였다. 무려 8회 연속 동결 후 드디어 기준금리 인하인데 그 폭이 역사적인 수준의 빅컷이었다. 빅컷 수준의 인하는 금융위기급 사건이 터졌을 때나 볼 수 있던 것이었으니 말이다.

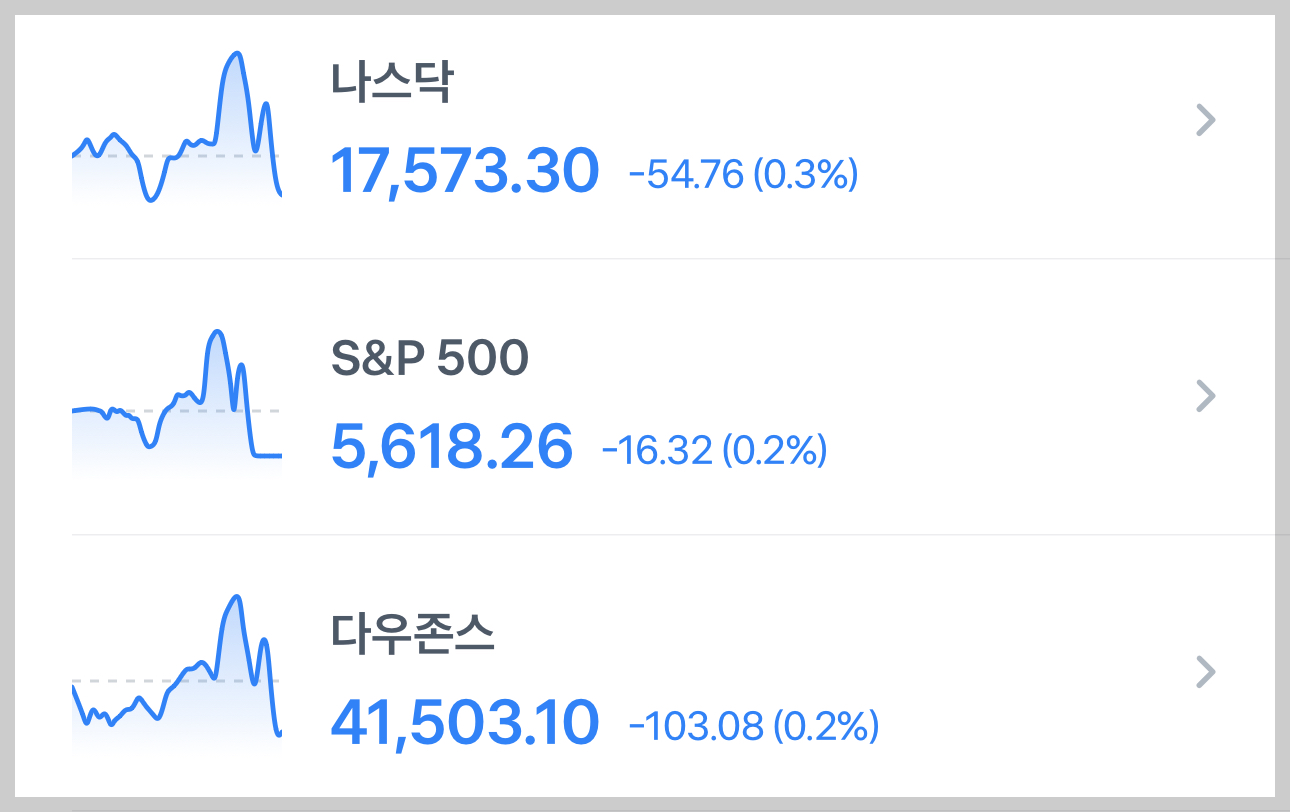

발표 당시 시장은 축제 분위기 같았다. 위 스샷의 지표가 최고점으로 치솟은 시점, 즉 한국시각 새벽 3시를 기준으로 다양한 신고가 알림을 볼 수 있었다. 여기서 끝났었으면 참 좋았었을 것 같다.

하지만 그 이후 시장은 액체질소에 빠진 젖은 걸레 마냥 급속도로 냉각되는 민감한 반응을 보였다. 그렇다는 것은 아마도 이후 파월의 인터뷰가 찬물 아니 액체질소를 끼얹었다고 볼 수밖에 없다.

파월이 뭐라고 했길래 그럴까? 인하 목적에는 고용시장의 과냉각에 선제적으로 대응한다는 명분이 컸다. 이건 침체 경고와는 거리가 멀다. 여기까지는 호재다.

그렇다면 그다음인 추후 인하 폭과 시기의 문제가 있는데 아마도 이게 액체질소였던 듯하다.

연준에선 올해 중 추가 인하는 50bp 정도, 내년에는 100bp 정도로 보는 모양이었다. 올해 전망치를 합해서 100bp 인하면 시장이 예상하던 수준에 거의 비슷하거나 약간 적은 수준이다. 하지만 장기적인 전망은 시장의 예상보다 기울기가 완만한 편이다. 결국 시장의 예상보다 적다면 적은 것이고 그래서 여기에 초 민감하게 반응했을 가능성이 높아 보인다.

경기침체로 인식해서 그렇다는 일부 언론 기사도 보이긴 보였다. 하지만 여러 지표가 아직 침체가 아님을 알려주고 있다. 아니 오히려 미국 경제는 아직 잘 살아있다고 보인다. 따라서 이런 보도는 그저 호들갑일 뿐이다. 물론 이렇게 생각하거나 여기에 반응한 투자자가 없다는 말은 아니겠지만 아무래도 적지 않을까?

어쨌거나 이번에는 만장일치가 아닌 11:1 정도의 결론이었다. 이 말은 다음 인하는 점점 폭이나 가능성이 낮아질 것이라는 말이다. 물론 지표에 따라 달라지겠지만 말이다. 어쨌거나 점도표 상 올해 남은 FOMC에서는 각각 25bp씩 인하하는 일이 벌어질 가능성이 높아 보인다.

그리고 금리가 인하된 것은 사실이다. 이제 시장의 유동성이 지금보다 더 늘어날 것도 사실이다. 당장의 반응은 이상하긴 하지만 이후는 좋게 보는 게 당연하지 않을까...는 물론 모르는 일이다. 그래도 암호화폐 시장에겐 일단 호재일 가능성이 높아 보인다. 최근에는 FOMC 당일과 그다음 날 반응이 반대인 경우가 많았으니 이번에도 그럴 수 있지 않을까? 그럴까? 글쎄?

한국의 기준금리는 어떨까. 연준을 따라 한은도 기준금리를 인하할 가능성은 점점 높아질 것이다. 그런데 그래서 뭐 어떻게 해야 할까. 한은이 할 수 있는 일은 최종적으로 미국과 같거나 25bp 높은 수준의 금리로 맞추는 수준일 뿐인데 말이다.

오늘의 결론은 위 짤 하나로 대체하자. 한낯 미물이자 흔하디 흔한 필멸자 하나의 머리에서 뭘 기대할 수 있을까.

'경제적인 이야기 > 경제 이야기' 카테고리의 다른 글

| 미국 실업수당, 서비스PMI, 실업률, 비농고용 등등 살펴보기 (10) | 2024.10.04 |

|---|---|

| 미국 8월 PCE와 뜨뜨미지근한 것 같은 시장 (2) | 2024.09.27 |

| CPI 잘 나온 거 아닌가? 아닌가? 왜 저러지? (4) | 2024.09.11 |

| 미국의 침체 경고가 사라져서 다들 기뻐해야 할...이 아닌가? (7) | 2024.09.06 |

| 미국 노동시장 둔화로 또 침체 걱정을 하고 있었던 것 같은데 어? (2) | 2024.09.05 |

댓글